-

-

- 您现在的位置:首页 >> 技术支持 >> 液相色谱液相色谱

-

化工巨头利安德巴塞尔近年经营策略分析

发布时间:2019/10/29 10:10:59 浏览次数:2675

利安德巴塞尔(LyondellBasell)的前身巴塞尔公司是巴斯夫和壳牌在2000年合并聚烯烃业务成立的合资公司,2005年被两家公司剥离后独立运营。2007 年巴塞尔斥资190亿美元并购美国利安德公司,改名利安德巴塞尔,主要业务涉及基础化学品、炼油业务等,是世界最大的聚丙烯和环氧丙烷生产商,全球领先的聚乙烯、氧化燃料生产商。在美国《化学工程新闻》杂志2013年公布的世界化工公司50强中列第8位。

2009年,利安德巴塞尔遭遇金融危机带来的化工行业低潮同时又承担高额的债务压力,公司曾申请破产保护。2010年后,公司通过战略调整成功走出了破产阴影,并实现了扭亏为盈,净利润逐年上升。现对利安德巴塞尔2007~2013年的经营策略进行简要分析,供参考。

一、公司情况

1、公司结构

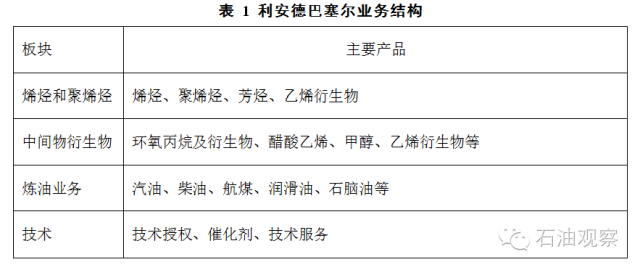

利安德巴塞尔的前身巴塞尔公司是世界最大的聚丙烯和聚烯烃工程塑料生产商,世界领先的聚乙烯和聚丙烯催化剂供应商、生产工艺开发商和生产许可证发放者,其业务主要聚焦于烯烃、聚烯烃生产和技术授权。在2007年并购美国利安德公司后,实现了业务链的上下游一体化拓展,改善了原来较为单一的聚烯烃业务架构,增加环氧丙烷等中间衍生物业务和炼油业务,形成了烯烃和聚烯烃、中间物和衍生物、炼油业务和技术四个板块,实现了公司间战略性互补,竞争力显著增强。

公司业务结构如表1所示:

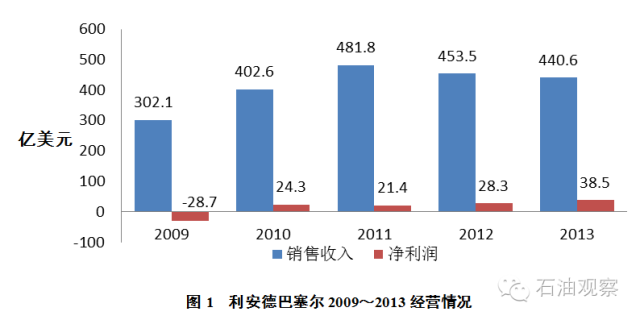

2、经营情况

近几年,由于公司持续降低原料成本,增大北美NGL和欧洲LPG的供裂解料比例,同时聚烯烃业务的市场表现良好,公司经营业绩实现稳步提高,净利润逐年增长(见图1)。2013年,公司年销售收入为440.6亿美元,净利润为38.5亿美元,其中净利润同比提高36%,达到自2007年公司成立以来的最好水平。

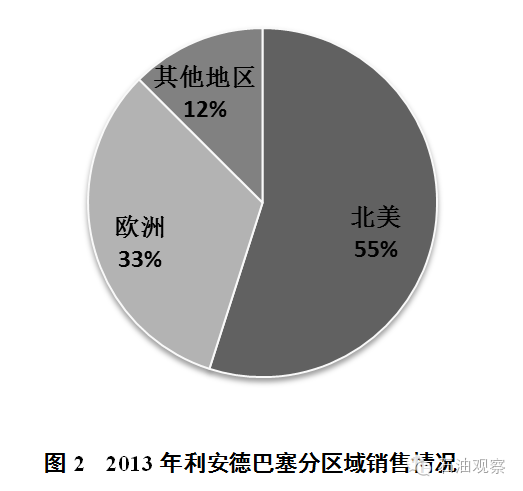

从区域上看,北美地区是利安德巴塞尔的主要销售区域,2013年北美地区销售收入占公司总销售收入的55%(见图2)。

二、公司经营动态

利安德巴塞尔从成立发展至今共经历了三个重要的转折点。

阶段一:巴塞尔并购利安德,进入北美原料优势领域

2007年,巴塞尔斥资190亿美元并购美国利安德公司,改名利安德巴塞尔公司。利安德公司是当时仅次于陶氏化学和杜邦公司的北美第三大化工公司,是全球领先的基础化学品及其衍生物生产商,并从事重质高硫原油的加工和燃料生产。交易完成后,利安德巴塞尔成为世界第4大化工公司,聚烯烃生产能力居世界首位。收购利安德为巴塞尔带来以下影响:

(1)、巴塞尔延伸了业务链,改善了原料结构。尽管交易存在高额的债务风险,但是巴塞尔公司看到了北美的原料优势对公司未来发展带来的持续动力,通过并购交易强势进入北美基础化学品生产领域,降低了公司在交易前主要在欧洲布局的原料风险,并且将原料劣势转变为优势,也提高了其下游业务的毛利水平。

(2)、巴塞尔将市场重心从欧洲向北美转移。收购完成后,利安德巴塞尔在北美和欧洲的业务实现有效整合,提高了在北美和欧洲业务和市场的影响力。北美地区已经逐渐成为利安德巴塞尔的主要市场,目前该地区销售收入占公司总销售收入的55%。在其主要业务板块烯烃和聚烯烃板块,由于公司持续提高NGL供裂解料的比例,降低原料成本,北美地区利润收占到了板块利润的90%。

阶段二:过高的债务和金融危机影响,申请破产保护

2009年,利安德巴塞尔由于过高的负债和经营表现不佳,向美国政府申请破产保护。在起初收购过程中,巴塞尔公司不仅花费了190亿美元,并且承担了利安德公司高额的债务,随后蔓延的全球金融危机又导致化学品需求急剧下降,使利安德巴塞尔未能如愿地及时清理债务并维持运营。2008年底该公司债务总额上涨到约260亿美元,资产负债率高达94%,随着全球工业产值下滑,利安德巴塞尔的状况迅速恶化,石油和天然气价格下滑也导致其存货价值缩水,加大了该公司借款的难度,进一步加剧了公司资金紧张的局面。2008年底公司的流动资产已从第三季度末的16.7亿美元锐减至6.39亿美元,不足以支付贷款利息及维修费用。2009年1月份,公司下属近80家企业申请到破产保护。

在2008年前后,化工行业有许多杠杆收购的案例,但是由于受到2009年~2010年石化市场需求低迷,大笔收购的融资等问题的影响,这些交易带来了公司没有预见到的后果,尤其是收购带来的高额债务负担,令公司在并购后受损,使一些进展中的并购项目受到了影响。2008年6月,迫于对陶氏化学收购罗门哈斯的债务风险担忧,科威特石化工业公司放弃了与陶氏化学的合资计划;同样由于担心新公司不具备债务偿还能力,2008年12月份,美国亨斯迈化工公司停止了与美国瀚森化工公司的并购协议。

阶段三:通过战略调整逐渐走出破产阴影,扭亏为盈

为了尽快摆脱破产危机,度过金融危机带来的化工行业寒冬,公司采取了政策性融资和运营优化两方面的措施,最终在2010年3月从Chater11破产保护中走出,债务从260亿美元减少到了72亿美元。

一方面,利安德巴塞尔公司筹集32.5美元的优先债券,5亿美元的高级短期贷款融资和1亿美元的“超紧急”贷款缓解了债务压力。在成功融资后,公司重组为新的控股母公司——利安德巴塞尔工业公司。

另一方面,利安德巴塞尔通过实施“降低成本计划”,改善生产运营情况,计划包括削减人员岗位和进行生产优化等措施。2009年,公司削减了2500个岗位,裁员总数占公司15%,涉及岗位除个别业务快速发展地区外的所有区域生产和管理部门。在生产方面,暂时关停了德州La Porte的乙烯裂解装置,该装置占公司在北美乙烯裂解能力的16%,降低了北美地区其他裂解装置和全球范围内聚合物装置的生产负荷,进一步优化资源配置,降低生产成本。

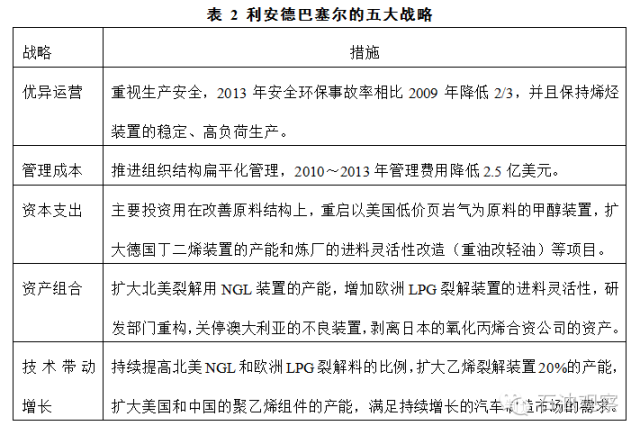

走出破产危机之后,利安德巴塞尔制定了优异运营、成本削减、资本合理支出、资产组合和技术持续增长几大战略,扭转了亏损状态,2010年以来经营业绩逐渐好转并保持盈利持续增长。具体战略措施见下表:

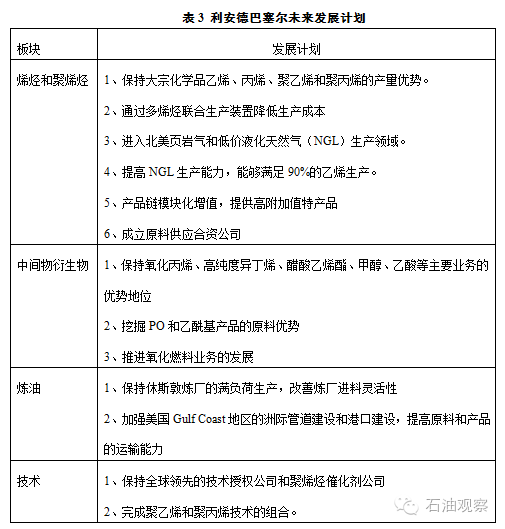

三、公司未来发展方向

在未来,利安德巴塞尔公司把北美原料优势战略作为公司的主要发展方向,通过扩大NGL为原料的乙烯和甲醇装置的产能,进一步挖掘北美的原料优势。在产品链下游,发挥在聚烯烃业务上的技术优势和原料价格优势,巩固业务领先地位;推进北美炼厂进料改造,提高油品的管输能力,加强炼化板块的盈利能力。

具体发展计划见下表:

中石化经济技术研究院